メガクラウドCI(インテグレーション&マネージド)

サービス市場の現状と将来展望【2024年版】

「AWS」「Azure」「GCP」などを活用したメガクラウドCIサービス市場は、2028年度で4.4兆円の巨大市場

- 【発 刊】

- 2024年4月10日

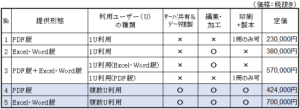

- 【資料体裁・価格】● 特別価格は2024年4月10日の17時で終了しています。

- 注1)いずれの提供形態も購入法人様の社内用途向け利用に限ります。社内には子会社・関連会社を含みません。

- 注2)1U利用の「サーバ共有」「データ複製」「編集・加工」「印刷+製本」は厳禁(×)、PDF版は1冊のみ印刷+製本が可能です。

- 注3)PDF版(印刷+製本1冊のみ可)はお客様ご自身で印刷+製本が可能です。

- 注4)複数U利用はユーザー数を問いません。何ユーザーでも、何冊でも複製、印刷+製本が可能です。

- 注5)コンサルティングファーム、アドバイザリー、シンクタンク及びライブラリー(図書室)様とVC/CVC/事業会社の投資部門様は、

複数U(ユーザー)利用のみ購入可とさせていただきます。1U(ユーザー)利用の購入は不可です。詳細はこちら

■ご連絡いただければ、オンライン営業により貴社ご指定頁を「PDF透かし」でご覧いただくこともできます。

【問い合わせ先】担当: 佐藤(デロイト トーマツ ミック経済研究所 電話番号:03-6213-1134)

● INTENTION(発刊の目的)

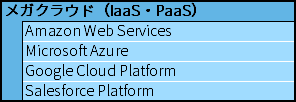

本調査では、メガクラウドを「AWS」「Azure」「GCP」「Salesforce Platform」の4つと定義。2027年のSAP ERP製品の保守サポート切れに伴うシステム移行に際し、基幹業務システムを「AWS」「Azure」「GCP」へ移行する案件が増加し始めており、拡大成長の要因となっている。OpenAIの登場から約1年間の間で、生成AIの実証レベルが増え、実際の業務に取り込む開発事例が出始めるなど、メガクラウドを活用するサービス市場は今後も年率20%増程度の高成長が予測される。

本調査は、メガクラウドを活用したインテグレーション(開発・構築)&マネージド(運用・保守)サービス市場の現状把握と中期予測を調査・分析することで、ITシステム構築・運用フェーズの戦略立案のための市場データ提供を発刊の目的とする。

調査対象企業30社へのヒアリングをベースに、エンドユーザ企業が採用する「サービス形態」「プラットフォーム」「ソリューション」とエンドユーザ企業の「業種」「従業員規模」別に集計した結果を分析する。また、各インテグレータの差別化戦略、注力ポイントとともに「生成AIの活用事例」、「エンジニア不足に関する対策」といった定性情報をまとめた。

● 資料のポイント

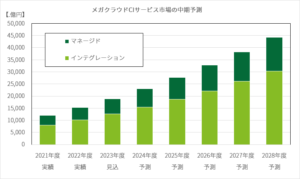

●『メガクラウドCIサービス市場』の2022年度インテグレーション(開発・構築)実績は前年比27.6%増の1兆211億円となった。2023年度は前年比23.6%増の1兆2,616億円と予測される

●2022年度マネージド(運用・保守)は前年比26.7%増の5,070億円となった。2023年度は前年比23.0%増の6,234億円と予測される

●メガクラウドCIサービス市場の中期予測は年率19.4%増で成長を続け、2028年度で4.4兆円と予測(インテグレーション3兆円、マネージド1.4兆億円)

●メガクラウドはプラットフォームを問わず拡大成長中。調査対象企業の売上構成の約3分の2を『AWS』が占めている。生成AIの活用領域の広がりによっては、今後売上構成に変化を与える可能性がある

●直近の課題『エンジニア不足』について、人材確保や育成の各社の取り組み・対策をヒアリング

● CONTENTS(資料内容)

第1章 定義と資料の構成

- ◆調査対象プラットフォーム

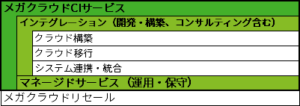

- ◆調査対象サービス領域

第2章 メガクラウドCIサービス(インテグレーション・マネージドサービス)市場の動向・予測

- 第1節 メガクラウドCIサービス市場動向と中期予測

- 2021年度実績~2028年度予測

- インテグレーション(開発・構築)/ マネージド(運用・保守)

- 第2節 メガクラウドCI サービス市場 調査対象企業シェアと市場動向

- 2021年度実績~2024年度予測

- 第3節 調査対象企業のメガクラウドインテグレーション サービス形態別市場動向

- 2021年度実績~2024年度予測

- ◆インテグレーション サービス形態

- 〇クラウド構築:クラウド環境にて新規システムの構築

- 〇クラウド移行:クラウド環境へのシステム移行の実施

- 〇システム連携・統合:構築・移行を問わず、システム間の連携・統合を想定したシステム構築

第3章 プラットフォーム別メガクラウドCIサービス市場の動向と調査対象企業各社の動向

- 第1節 調査対象企業のメガクラウドCIサービス プラットフォーム別動向サマリ

- 2021年度実績~2024年度予測

- 第2節 プラットフォーム別ごとの動向と調査対象企業各社のトピック

- AWS/ Azure/ GCP /Salesforce Platform

- 第3節 メガクラウドを扱うクラウドインテグレータから見たメガクラウド評価

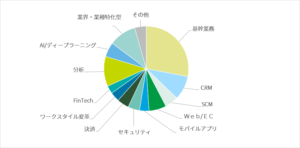

第4章 ソリューション別メガクラウドCIサービス市場の動向と調査対象企業各社の動向

- 第1節 調査対象企業のメガクラウドCIサービス ソリューション別動向サマリ

- 2021年度実績~2024年度予測

- 第2節 ソリューション別ごとの動向と調査対象企業 各社のトピック

- 1.基幹業務

- 2.CRM

- 3.SCM

- 4.Web・EC

- 5.モバイルアプリ

- 6.セキュリティ

- 7.決済

- 8.ワークスタイル変革

- 9.Fintech

- 10.IoT・ビッグデータ

- 11.AI・ディープラーニング

- 12.業種・業界特化支援

- 13.その他

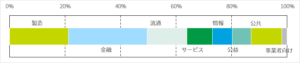

第5章 エンドユーザ業種別メガクラウドCIサービス市場の動向と調査対象企業各社の動向

- 第1節 調査対象企業のメガクラウドCIサービス 業種別動向サマリ

- 2021年度実績~2024年度予測

- 第2節 エンドユーザ業種別ごとの動向と調査対象企業各社のトピック

- ◆エンドユーザ向け

- 〇製造(含む建設/鉱業/農林・水産)

- 〇金融(銀行/証券/保険)

- 〇流通(卸/小売/商社・商事会社)

- 〇サービス(レストラン・ホテル/不動産)

- 〇情報通信(IT・ネット系)

- 〇公益(電力/ガス/交通/運輸/通信/放送)

- 〇公共(官公庁/自治体/学校/病院/他)

- ◆事業者(SaaS、ASPベンダなどOEM提供含む)向け

第6章 エンドユーザ従業員規模別メガクラウドCIサービス市場の動向と調査対象企業各社の動向

- 第1節 調査対象企業のメガクラウドCIサービス 従業員規模別動向サマリ

- 2021年度実績~2024年度予測

- 第2節 エンドユーザ従業員規模別ごとの動向と調査対象企業 各社のトピック

- 1000人以上/300~1000人/100~300人/100人未満

第7章 メガクラウドCIサービス事業と差別化戦略

- 第1節 メガクラウドCIサービス概要と営業戦略

- 第2節 メガクラウドCIサービス 差別化要素・強み

- 第3節 メガクラウドCIサービスを展開する事業者の提携先・リレーションシップ

- 第4節 生成AIの活用事例と今後のポジション

- 第5節 エンジニア不足の現状と対策

- 対応策・採用・教育/認定資格保持数

● 個票企業実態・掲載企業

第8章 個別企業実態編

【調査企業一覧】(五十音順)

-

- 1 IDS

- 2 アイレット

- 3 AZPower

- 4 NHNテコラス

- 5 NSW

- 6 NTTデータ

- 7 キヤノンITソリューションズ

- 8 クラウドエース

- 9 クラスメソッド

- 10 サーバーワークス

- 11 システムサポート

- 12 シンプレクス

- 13 スカイアーチネットワークス

- 14 スリーシェイク

- 15 テラスカイ

- 16 TIS

- 17 TOSYS

- 18 日鉄ソリューションズ

- 19 NEC

- 20 日本IBM

- 21 BeeX

- 22 日立ソリューションズ

- 23 富士通

- 24 フレクト

- 25 三井情報

- 26 USEN ICT Solutions

- <簡易個票>

-

- 27 アシスト

- 28 伊藤忠テクノソリューションズ

- 29 NECソリューションイノベータ

- 30 システムエグゼ

● 個票掲載項目

【個票調査項目】<調査年度 2021年度実績~2024年度予測>

-

- 1.企業概要

- 2.メガクラウドCIサービス売上高

- インテグレーション/マネージド/その他(リセール)

- 3.インテグレーションサービス別売上高構成

- ① クラウド構築/② クラウド移行/③ システム連携・統合

- 4.プラットフォーム別サービス売上高構成

- ① AWS/② Azure/③ GCP/④ Salesforce Platform

- 5.ソリューション別サービス売上高構成

- ① 基幹業務/②CRM/③ SCM/④ Web・EC/

- ⑤ モバイルアプリ/⑥ セキュリティ/⑦ 決済/⑧ ワークスタイル改革/

- ⑨ Fintech/⑩ IoT・ビッグデータ/⑪ AI・ディープラーニング/⑫ 業種・業界特化支援/⑬ その他

- 6.エンドユーザ従業員規模別サービス売上高構成

- ① 1000人以上/② 300-1000人/③ 100-300人/④ 100人未満

- 7.エンドユーザ業種別サービス売上高構成

- ◆エンドユーザ企業向け

- ① 製造/② 金融/③ 流通/④ サービス/⑤ 情報通信/⑥ 公益/⑦ 公共

- ◆事業者向け(SaaS、ASPなど)

- 8.定性情報

- (1)サービス動向

- (2)サービス概要・営業戦略

- (3)差別化要素

- 強み・提携先とのリレーションシップ

- 周辺環境の変化と対応

- 生成AI登場によるエンドユーザーの変化

- (4)導入実績・事例